こんにちは、こばんです!

「今回は高配当ETFをどのように買い付けていくのか?」その手法について解説しました。

以前から執筆を続けてきました

「ETFを使った高配当投資を始めよう」シリーズ(いま考えました)、3つ目の記事です!

なぜインデックス投資だけではなく、高配当投資も行うのか?についての記事です。

高配当ETFの代表格HDV・VYM・SPYDのどれに投資すべきか、分析した記事です。

ポイント

当記事は

高配当投資歴○○年の熟練投資家が、自分の経験に基づいた投資手法を解説します。

と言った趣旨ではございません!!

高配当投資を2021年から始めるにあたり「失敗したくない!」と猛勉強中の投資初心者の僕が

いろんな書籍や投資ブロガーさんから学んだ知識を共有する記事となっております。

僕が学んだ知識と時間が、同じ悩みを持つ読者の皆さまの役に立てば嬉しいです!

おさらい!高配当投資はタイミングが重要

インデックス投資と異なり、「高配当投資」ではコツコツ積み立てはお勧めされていません。

それはなぜか?

ポイント

基本的に「配当」を出すのは成熟した企業であり、新しいビジネスで成長していく企業ではないのです。

そのため右肩上がりのチャートになりにくく、

高値でも安値でも定額を積み立てることで買付単価を平準化する「ドルコスト平均法」を活かせないからです。

S&P500など右肩上がりの指標に投資する「インデックス投資」はコツコツ積み立てることで、リスク分散を図ることができる「ドルコスト平均法」に基づいた投資手法ですよね!

「高配当投資」はそうではないのです。

ポイント

「配当利回り」は「一株あたりの年間配当金 ÷ 株価 」で決まります。

1,000円の株価で、年間10円の配当金の場合、

「10円 ÷ 1,000円 × 100」で配当利回り「1%」となります。

ですが同じ配当金で2,000円の株価の場合、

「10円 ÷ 2,000円 × 100」で配当利回り「0.5%」となってしまいます。

少しでも株価の安いタイミングで買い付けることで配当利回りを高めていく、ということの必要性が分かりますね!

ポイント

勘違いするかもしれませんが、

「高配当投資」は株価の値動きでキャピタルゲインを得る投資ではないので、値動きを予測する必要はありません。

そもそも値動きは誰にも予測できません。それは投機(ギャンブル)です。

「高配当投資」は株価が安いタイミングを狙って資金を投じ、高い利回りを狙う「タイミング投資」なのです。

持ち株は売却せず、保有数を増やしいくことで配当金も増やしていくため、

- 株価が下がり続けてしまうことで、トータルで含み損になる

- 減配や無配になり、配当金が出なくなってしまう

上記2点さえ避けることができれば、あとは資金力だけの問題です!

チャートの値動きに翻弄されることのない、取り組みやすい投資ですかね!

と言いつつも

「投資タイミングを図るのは難しい」

「株価の高い安いを判断する知識がない」

「何も考えずコツコツ積み立て投資がしたい」

といった意見もあるでしょう。

実は、「積み立て投資が絶対にダメ!」という訳ではありません!

HDVやVYM、SPYDといった高配当ETFは「右肩上がりのシナリオ」ではあるので、コツコツ積み立てても失敗しにくい初心者向きではあります。

両学長の動画をスミズミまで探したところ、こちらの動画で

「米国高配当ETF」は右肩上がりのストーリーを想定しているから、積み立てでも問題はない

とのように解説されていました!

15:08 〜ご視聴ください。

また、三菱サラリーマンさんのこちらの記事。

機会損失を避けるため「コツコツ積み立て投資」と「タイミング投資」の両立について紹介された記事があります。

その考えがあったか!と衝撃が走りましたね。

どちらか一つではなく、どちらも使うという「付き合いやすい投資方法」だと思います!

タイミング投資の手法

それではタイミングの取り方について、いくつか紹介していきます。

自分がやりやすい、続けやすい、資金を投じやすい手法を見つけていけると良いですね!

配当利回りを目安とした手法

「配当金 ÷ 株価」で決まる配当利回り。

年間の配当金は毎年異なりますし、株価にいたっては日々変動していきます。

そのため、配当利回りも変動していくのです。

その配当利回りの値を参考にして、タイミングをはかる投資手法を紹介します。

こちらは初心者でも取り組みやすい手法ですね!

なぜなら、それぞれの会社が計算してくれる配当利回りを目安に投資できるからです。

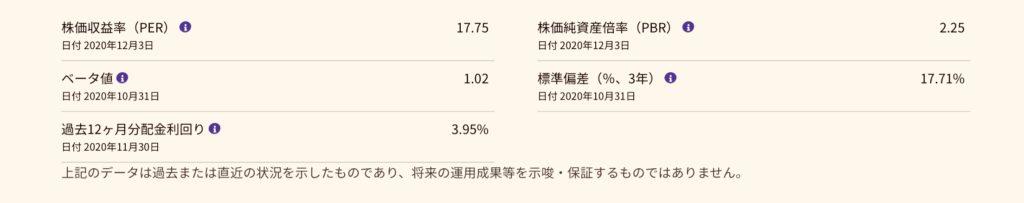

下記は執筆日12/6現在のBlackRock社HP記載のHDVの配当利回りです。

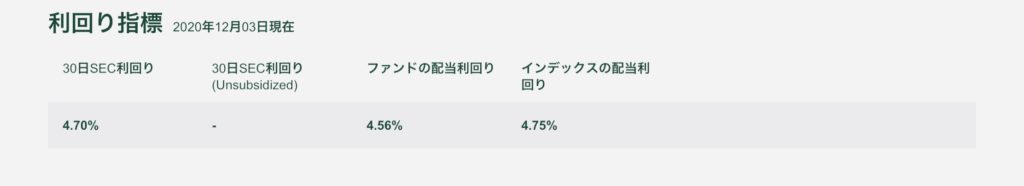

次はステートストリート社HP記載のSPYDの配当利回りです。(SPYDというファンドの利回り)

これらの利回りを指標として、タイミングを図って投資をしていきます。

ポイント

ひとつ注意点があるのですが、

購入時の株価を反映したタイムリーな「配当利回り」でなければ意味がありません。

上記HDVにおいては、11月30日時点の配当利回りになるため、12月になって、その数値を参考にしていると大きくズレてしまいます。

参考になるサイトをいくつか挙げておきます。

- dividend.com

- MorningStar

- Yahoo!ファイナンス

- Googleファイナンス

- bloomberg

1回分の配当金から算出しているものと、年間の配当金から算出しているものと

色々ありますので注意は必要だと思います。

僕はいつもGoogleでHDVやSPYDを検索するので、トップに表示されるGoogleファイナンスをよく見ていますね。

三菱サラリーマンさんのブログが「VYM・HDV・SPYD」それぞれの利回りと購入タイミングについて解説されており、非常に分かりやすいです。

配当金は毎回変わり、減配されるも可能性もあるので、実際に得られるリターンは予想より下回る可能性もありますね。

VIX指数(恐怖指数)を使った手法

ゔぃ...ゔぃっくす?

のどが痛い時に舐めるアレですか?

そうそう、風邪を引いた時に僕もよく舐めます。

美味しいし、効きますよね、のど飴のVICKS。

…ではありません!

VIXは「Volatility Index」の文字を取って名付けられた指数のことです。

こちらは、両学長&こびと株さんのコンテンツでも名前があがったことがあるので、知っている人もいるでしょう。

「恐怖指数」又の名を「VIX指数」といいます。

ポイント

シカゴ・オプション取引所(CBOE)が、S&P500を対象とするオプション取引のボラティリティー(30日間)を元に算出・公表している指数のことです。

この指数を利用した高配当投資の手法があります。

三菱サラリーマンこと、穂高唯希さんのこちらの書籍でも紹介されています。

また先ほども掲載した以下のブログで詳細な手法が解説されています。

長年の勉強で得た知識をこうも惜しみなく教えてくださる三菱サラリーマンさん。

GIVE精神の人ですね。

何度も紹介していることからお察しの通り、僕は三菱サラリーマンさんのファンの一人です!

平均取得単価を目安とした手法

平均取得単価、なんじゃそりゃ、という方。

僕も調べるまでよく分かっていなかったので心配ありません!

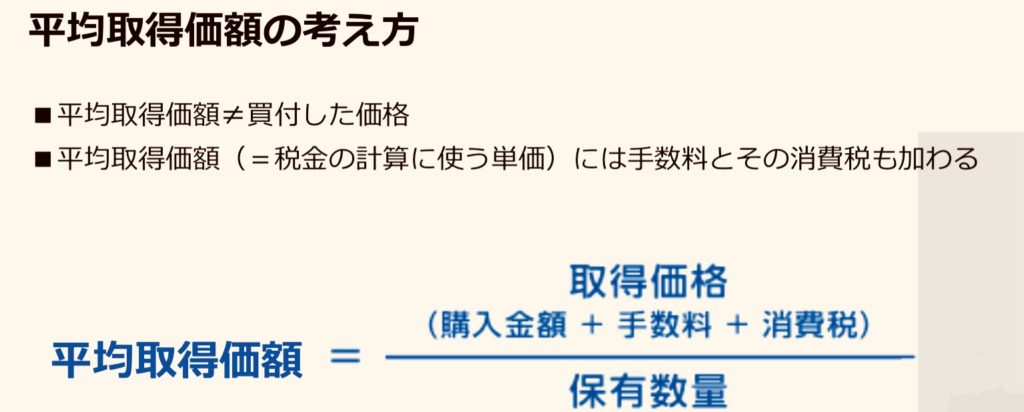

楽天証券に分かりやすい図があったので、載せておきます。

ポイント

「手数料を含めて、1株につき平均いくらで買付をしたか」を表すのが平均取得単価です。

株式は買付するたび、約定価額(約定単価×約定株数)に、手数料が加算されます。

それを加味した買付価格のことですね。

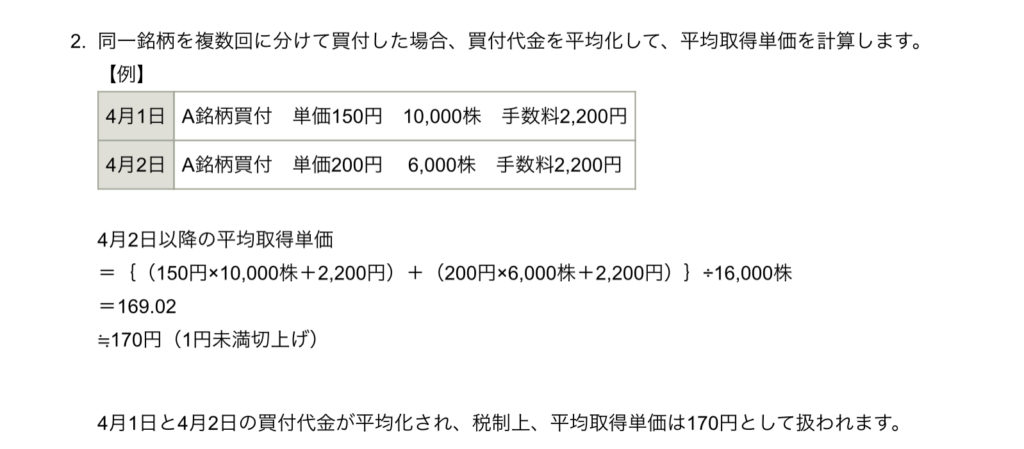

複数回に分けて買付した場合は、以下の画像のように計算されます。

これ計算するとなると大変!

と思ってましたが、僕が購入しているREITをみると自動計算されていました!

僕が毎月買付しているREIT ETFの場合だと1,827円が平均取得単価になりますね!

マイナス運用ですがお気になさらず(涙)

証券会社が計算してくれるようですね。

この平均取得単価を利用します。

現在の株価が下がっていき、この平均取得単価を下回ったタイミングで買い付けるという手法です。

株価が「どこまで下がるか」「いくらまで安くなるか」その値動きは誰にも読めません。

そこで、自分の取得単価を基準とすることで、買い付けるタイミングを取りやすいのです。

ポイント

平均取得単価を下回ったタイミングで、少量ずつ購入し、段階的に買い増していく。

大きく下がれば、貯めておいた資金を投入して大量に買い付けると言った手法になります。

株価が下がらず、高値の間は購入するタイミングがありませんが、その期間に投資資金をストックしておけます。

何回目!?

と言われそうですが、三菱サラリーマンさんのブログに平均取得単価に関して興味深い内容がありました。タメになるので読んでおきましょう。

1万ドル(100万円近く)の投資資金がある仮定ですが、毎月1万ドル定額で買い付けた場合と、株価が下がるタイミングを待つ場合とを比較した、とても参考になる貴重なデータでした!

本手法とは関係ないですが、平均取得単価を知る上で参考になります!

「テクニカル分析」を利用した手法

こちら、Twitter界隈でもよく見る、いわゆるトレード手法です。

両学長は、チャート分析をお勧めしておりませんし、僕もお勧めしません。

実は為替取引の経験があり、テクニカル分析をしていました。

ですがチャートが気になりストレスが大きかったり、凡人には値動きは読めず、予測と反した値動きをした際に心を病みます。

チャートと向き合うのはかなり心が折れる作業なのでオススメはしません。

ローソク足、トレンド、移動平均線、ストキャスティクス、などなど。たくさんの分析要素があります。

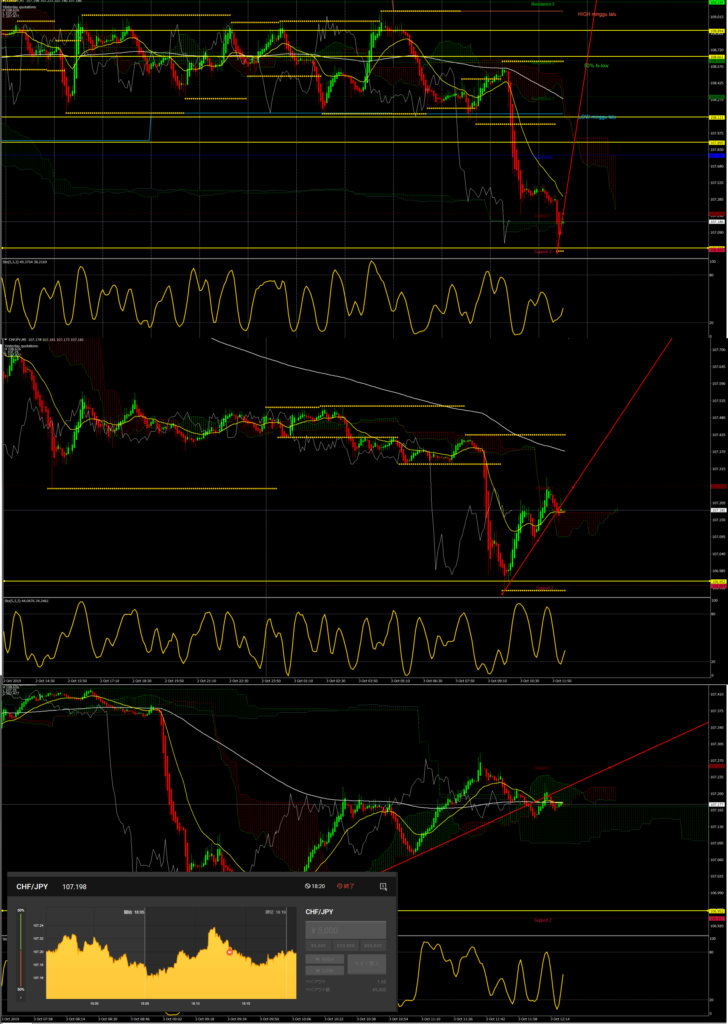

僕が実際に為替相場を分析していた画像を資料として載せます。

「バイナリーオプション」というものです。

高額情報商材であり、よい自己投資(バカ高い勉強代)となりました笑

ですが、一度取り組んでみるのもひとつだと思います。

相場感を掴み、高い利回りを維持することが可能かもしれません!

まとめ

- 配当利回りを目安とした手法

- VIX指数を目安とした手法

- 平均取得単価を目安とした手法

- テクニカル分析にもとづく手法

高配当投資における4つの「タイミング投資」の手法を紹介しました。

どれも株価が安いときにより多くの株数を買い付ける手法です。

そうすることで高い配当利回りを維持でき、高値買いせず、下落による含み損を防ぐことができます。

下落トレンドで、その後の上昇を期待して投資する「逆張り手法」が根本にあります。

下がっていくときに購入するのは、メンタル的にも容易ではありません。

コロナ時のような大暴落だったら、なおさらです。

たぱぞうさんのこちらの記事が励みになります。

どの手法を選ぼうとも、自分の付き合いやすい、資金力にあったマイルールを徹底していきたいですね!

もうすぐ始める高配当投資、僕はとりあえず利回りとVIX指数の合わせ技で攻めようかと思っております!

最後まで読んでくださり、ありがとうございます。

投資家の先輩方はご助言・ご指摘あれば、よろしくお願いします!

REITと米国高配当ETFの経過報告についても、またまとめられたら良いなと思います。