こんにちは、こばんです!

ブログを副業として始める人が増えてきましたね。

時間に縛られずに自分のペースで続けられるブログを副業に選ぶ人が多いのではないでしょうか?

僕自身も様々な副業をしてきましたが、2020年7月17日、ついに当ブログを開設しました。

そして間もなくブログ歴3ヶ月目に突入するのですが、少しずつ広告収入を得ることができています。

そんな僕ですが、実はブログ1ヶ月目で開業届を提出するという暴挙に出たのです。

上記ツイートがその時のものです。

リベ大の両学長にも「いいね」をいただき、全部で200「いいね」が付きました。

「ブログ1ヶ月で開業届を出した人」という認識で、僕のことを覚えてくれている人もいます。

「ブログ 副業 開業届 青色申告」というワードに興味を寄せてくれる人が多いようです。

そこで、開業届と青色申告申請をして「実際どうなのか?」というリアルな感想を僕が学んだ知識とともに7つに分けて紹介したいと思います!

当記事ですが1万5千文字を超える大ボリュームとなっております。目次を駆使して、読みたい部分のみ選ぶことをオススメします。

①税金をコントロールできる申告納税制度

会社員で給与をもらっている人は、お金が手元に届く頃には税金が引かれています。

これを「源泉徴収」と言います。

税金の計算や納税の手間が省ける反面、実は「税金取られ放題」の状態です。

確定申告を制する者は蓄財レースを制す。

この格言を残した我らがリベ大の両学長は「確定申告をいかに自分に関係させるか」

つまり「取られ放題の源泉徴収」ではなく「税金をコントロールできる確定申告」を使うことが重要だとおっしゃっています。

お金持ちに近づく第一歩として、確定申告をぜひ利用したいところです。

会社員も確定申告をする必要がある?

でも確定申告って会社員には関係ないんでしょ?

「確定申告」は給与所得者には関係ないと思いがちですよね。

ですが、関係ないからと放置しておくと知らぬ間に「脱税」になってしまうケースもあるのです。

その他にも確定申告をしないことで、お得な「節税」の機会を逃してしまうかもしれません。

会社員で「確定申告」が必要となる代表的なものが以下の5つです

ポイント

- 副業収入がある場合

- 給与を2カ所以上からもらっている場合

- 医療控除を利用する場合

- 住宅ローン控除を利用する場合(ローンを組んだ1年目)

- ふるさと納税を利用する場合

上記に該当していながら確定申告をしていない人は意外と多いようです。

看護師で本業と別で、派遣やアルバイトをして20万円以上の副収入があるにも関わらず、確定申告をしていない人もいたりします。

本業の給与所得以外にも合計20万円以上の収入がある場合は、合計所得を申告する義務があります。

また控除を利用して節税をしたい場合も、自分で申告しないと必要額以上に納税する羽目になります。

それが「申告納税制度」です。

ふるさと納税するならワンストップ制度より確定申告

特に知られていないのが5つ目の項目である「ふるさと納税」の確定申告についてです。

こちらは「お得だから」と利用している人も多いのではないでしょうか?

ふるさと納税には、確定申告不要の「ワンストップ特例制度」もあります。

ですが実は「ふるさと納税も確定申告をした方が良い」という事実をご存知でしょうか?

ふるさと納税は2000円の手数料でお得な返礼品がもらえるので、ぜひ利用したい制度です。

ですが、正しい方法で利用しないと「その恩恵を受けられない」といった状況になるかもしれません。

僕の知人の例では、

住宅ローンを組んだ初年度に「住宅ローン控除」を受けるため確定申告をする必要が出てきた。だけどふるさと納税は「ワンストップ特例制度」を利用している、という人がいます。

「ワンストップ特例制度」は「確定申告」をしない人のための制度で、併用不可なのです。この落とし穴にハマり、「無意味なふるさと納税」をしてしまう人は多そうですね。

確定申告をする人は、ワンストップ特例制度を利用していても、ふるさと納税額を「寄附金控除」として合算する必要があります。

詳しい説明については、税金の専門家「税理士」の大河内薫先生のYouTubeで解説されています。

「確定申告は面倒臭そうだから」と敬遠せずに、ぜひ一度確定申告をしてみてください。

そしてふるさと納税で「確定申告」を利用するなら、誰もが「確定申告」を自分に関係させられます!

これで、お金持ちへの道を歩き出すことができますね。

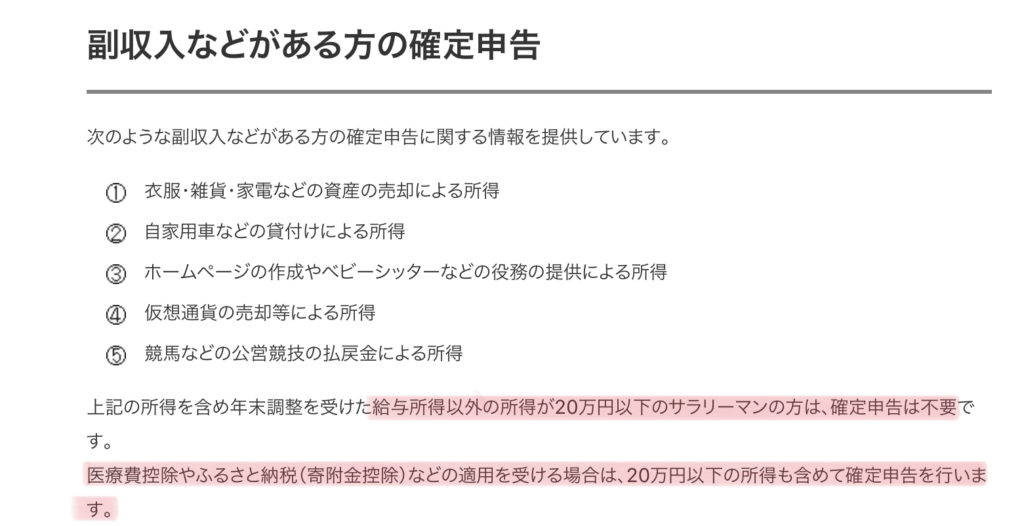

②副業収入20万円以下なら申告不要はウソ!?

次に副業収入についてです。

誰もが一度は聞いたことがある「副業収入20万円以下は確定申告不要」の真実について解説していきます。

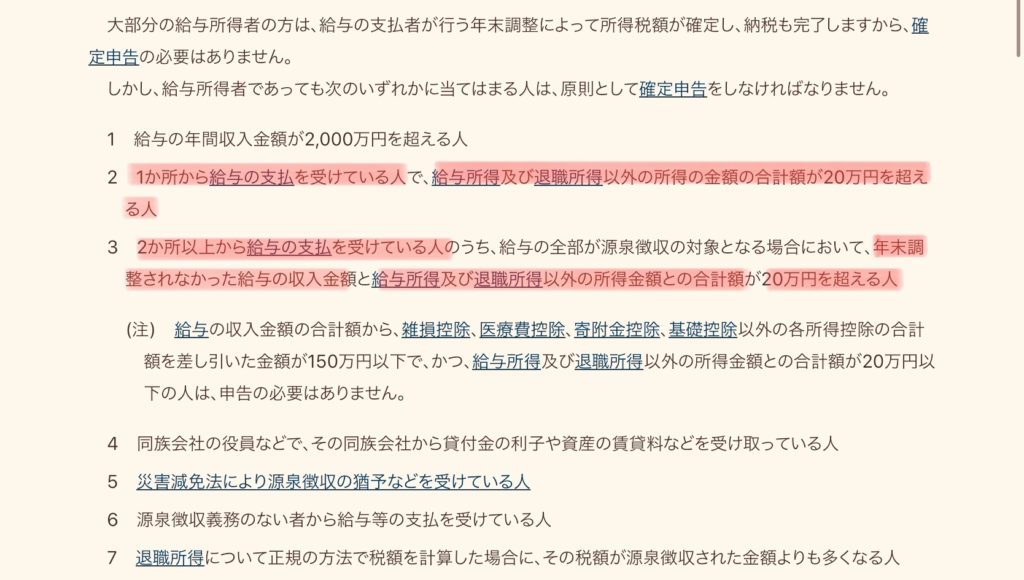

所得税の確定申告について

まず一般的に確定申告という言葉が指すのは「所得税について税務署に申告すること」です。

所得税は国税にあたるので、税務署の管轄となります。

この所得税の確定申告においては「副業収入20万円以下なら申告不要」は真実となります。

上記の国税庁HPでも、年末調整される本業の給与所得以外の収入が「20万円を超える人」は確定申告が必要だと書いてあります。

じゃあ、20万円を超えない副業収入なら申告しなくて良いんだね!

こう考えてしまいそうですが、注意が必要です。

実は、所得を申告する必要があるのは「所得税」についてだけではありません。

住民税に対しても所得を申請する必要があるのです。

住民税の確定申告について

「副業収入20万円以下は申告不要はウソ」と書いた真相はこちらにあります。

住民税に関しては、20万円以下だろうと1円でも稼いでいれば所得の申告義務が生じます。

つまり「副業収入20万円以下でも住民税の申告は必要」というのが真実となります。

通常は「所得税の確定申告」を行えば、住民税の申告も同時に行ってくれますが、副業収入が少なく確定申告をしていない人は、別で住民税の申告が必要となるようです。

ただ実際のところ、住民税の申告書を出している人はほとんどいないみたいです。

だからといって、申告しなくても良いというわけではありません。

ある意味多くの人が脱税をしていると言えそうでうですね。

そして、一番注意が必要となるのが次の点です。

何らかの理由で所得税の確定申告をする場合、一円でも所得が発生していれば記載が必要。

つまり「ふるさと納税」やその他の控除を利用するために確定申告をする場合、20万円以下でも所得税・住民税ともに申告が必要となるのです。

「確定申告」をするしないに関わらず、この知識は知っておいて損はないと思います。

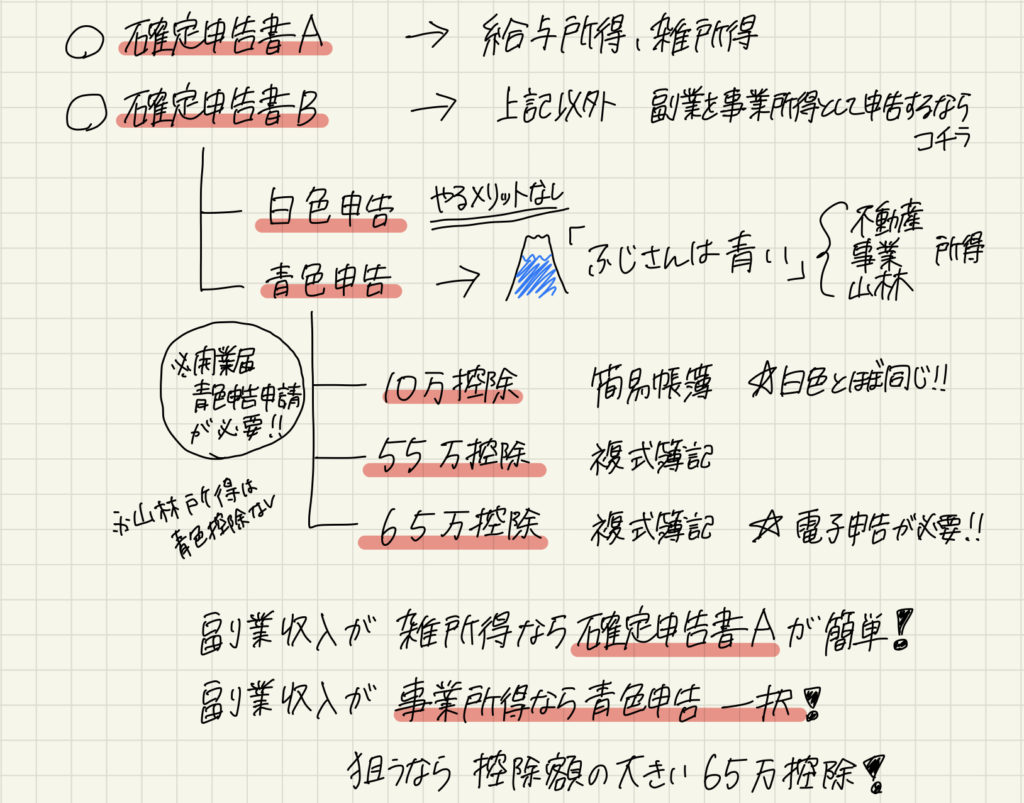

③確定申告フローチャート

上の画像は僕がまとめた確定申告の種類についてのフローチャートです。(字が汚くてスミマセン)

関係ありそうな部分だけ書いており、全てを網羅しているわけではありませんのでご注意ください。

これを載せた理由としては、確定申告には複数の種類があり勘違いしやすいからです。

僕は派遣看護師をしていた時に「給与を2カ所以上からもらっていた」ため確定申告をしていました。そして「自分は青色申告の対象ではないから白色申告なんだろうな」と勘違いしていました。

どうやらこの時利用していたのは「確定申告書A」なんです。

AやらBやら、青色やら白色やら、ホントややこしい。

数ある確定申告書の中で税金に関してメリットを享受できるのは「青色申告」です。

特に「65万円の青色申告特別控除」は税金のコントロールに大きく近づけるので、副業に挑戦している人は狙いたいですよね。

④沢山のメリットがある青色申告

それでは、お金持ちへの第一歩、会社員でも「個人事業主」となり、税金をコントロールできる青色申告ってなに?について説明します。

青色申告ってなに?

上記のフローチャートでも記載したように

ポイント

「ふ・じ・さん」は「青い」

- 不動産所得

- 事業所得

- 山林所得

この3つの所得で利用できる制度が「青色申告」です。

その中の「事業所得」を副業収入として得ることが目標になると思います。

「事業所得」は名前の通り、事業から得られる収入のことです。

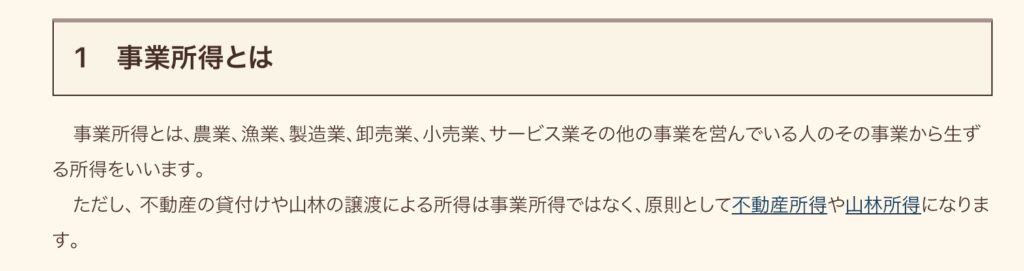

国税庁のHPから引用すると

事業所得は、上記の7つに定義されるようです。

取り組む副業のジャンルによって、どれに当てはまるか違ってくると思います。

ブログ執筆での「WEBサイト運営」は、上記だと「その他の事業」に当てはまるのでしょう。

「その他の事業」って、、、大雑把ですね、、、

事業かどうかの定義って結構曖昧なんです。

じゃあ事業かどうか、どう判断したらいいの?

このような疑問が出てくると思います。

副業を「事業」として判断する基準としては

ポイント

- 「一度きりの収入ではなく継続的に収入がある・見込める」

- 「営利目的で取り組んでいる」

- 「ある程度の金額を稼いでいる」

この3点でまずは判断するのが良いと思います。

ある程度の金額とは「確定申告が必要となる年間20万円以上の所得」を目安にしてみて良いと思います。

副業収入が事業所得になるのかどうか、これについては様々な意見があるため、後々解説していきます。

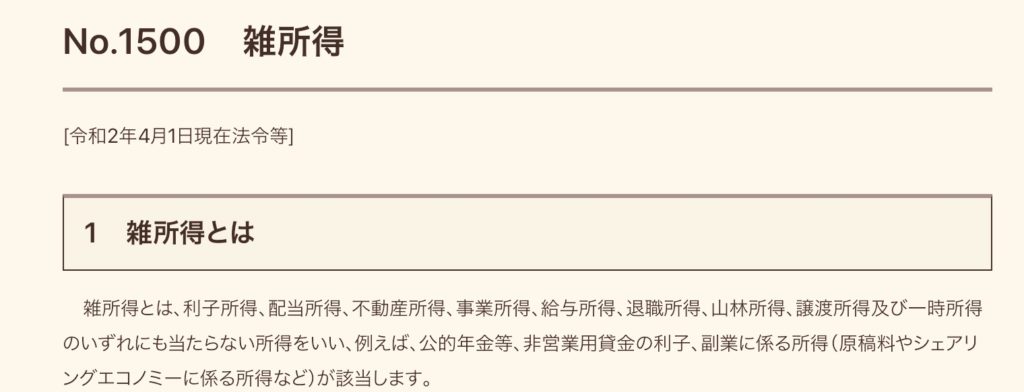

注意したい点としては「お小遣い稼ぎ」程度の一時的な副業ならば「雑所得」と考えましょう。

「雑所得」の定義の中に「副業に係る所得」とあるので「すべての副業収入は雑所得である」と考えてしまいそうですよね?

ですが、会社員でありながら「個人事業主」として他に複数の事業を持つ人なんて世の中にはゴマンといるのです。

厚生労働省のHPでは「副業・兼業を促進するための働き方の事例」を掲載しており、企業に勤めながら兼業で社長として活躍している人もいます。(厚生労働省のサイトはこちら)

「開業届」を出せば、誰だって「個人事業主」になれます。

国が主体となり働き方改革を推進しているので、会社員であっても個人事業主として副業に取り組み、事業所得を得ることは間違ったことではないと言えるのではないでしょうか。

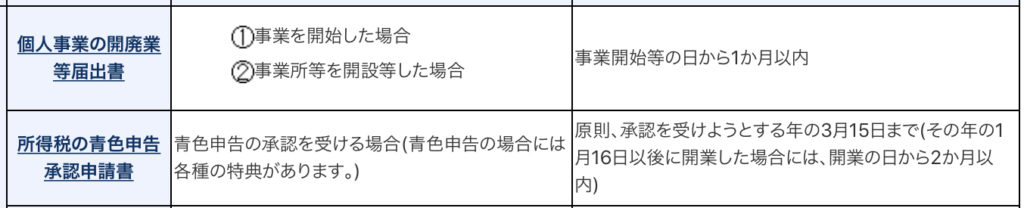

開業届と青色申告承認申請書

それでは次に青色申告を提出するためのステップである「開業届」について解説していきます。

まず、原則として開業したら開業届提出の義務があります。

「開業届」とは正式名称を「個人事業の開業・廃業等届出書」と言います。

先にも述べたように副業も個人として営む立派な「事業」ですので開業届を提出する必要があります。

そして開業届とともに「青色申告承認申請書」の提出も必要です。

こちら承認申請とありますが提出時に承認審査などはなく、期限内に提出しておけば「青色申告」が可能となります。

期限については以下の通りです。

取り組んでいる副業について「これは事業だ!」と判断したら、出してみて良いと思います。

副業を事業と判断して、開業届を提出する基準は以下の2点をオススメします。

ポイント

- 継続できるか

- 収益化できるか

様々な副業に挑戦してきた僕としては、その副業を始めてみないと「稼げるかどうか」「続けられるかどうか」分からないと言えます。

収益化はできるが「事業として継続するのが難しい」となるかもしれません。

副業を「事業」として継続できて、収益化できそうと判断した際に「開業届」を提出してみてはいかがでしょうか?

開業届の提出方法についてはこちらの記事が参考になります。

青色申告のメリット6選

それでは青色申告のメリットについてよく取り上げられているものを紹介したいと思います。

メリット❶ 青色申告特別控除を利用できる

税金が課せられる「所得(課税所得)」は「収入 − 必要経費 - 各種控除」で決まります。

つまり控除が多いとその分、税負担が減るということです。

これを利用できるのが青色申告です。最大65万円の控除が使えます。

雑所得として申告する場合や白色申告では、この特別控除はありません。

メリット❷ 家族への給料を経費にできる

「青色事業専従者給与」という制度で、配偶者や親族に支払った給与を必要経費に計上することが可能です。

30万円までは一括で経費に計上することできる

30万円未満の減価償却資産の特例のことを指します。

パソコンの購入費など10万円以上の経費がかかった場合、白色申告では複数年に分けて、経費計上しないといけません(減価償却)。

ですが青色申告では、経費が発生したその年に経費の一括計上が可能なのです。

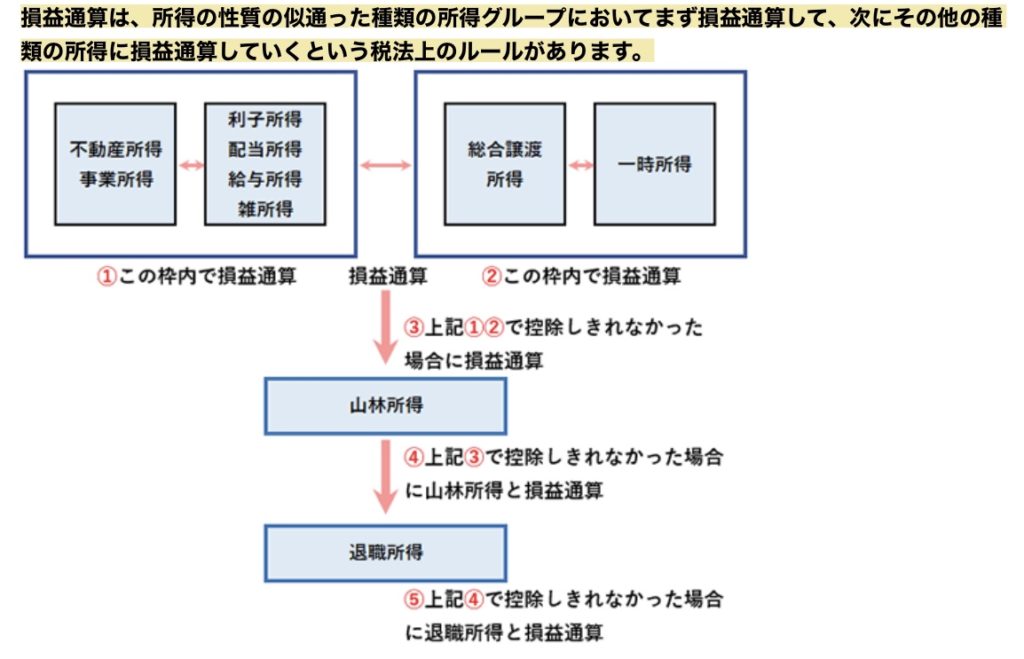

損益通算ができる。

黒字の所得から赤字の所得を差し引いて、合算したものをその年の所得とすることが可能です。

事業がうまくいかず赤字となった場合には、給与所得と損益通算ができます。

雑所得の場合は損益通算は不可能であり、マイナス分に関しては所得上は単になかったものになります。

給与所得は経費が使えなかったりと税金取られ放題なので、副業に取り組む場合にはなんだか役立ちそうですよね?

こちらかなり注意が必要なので、後々の「勘違いしていたこと」の章で説明していきます。

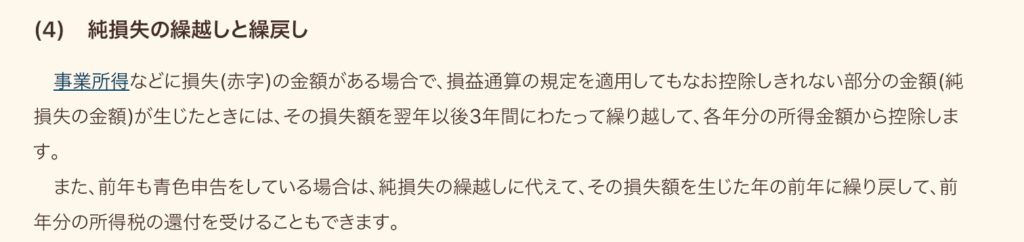

赤字繰越ができる。

事業を開始して初年度に赤字となった場合には、翌年から3年間その赤字分を繰り越すことが可能です。

こちらも、事業開始当初から黒字を出せないだろうし「役立ちそう!」と思いますが、ややこしいなで上の損益通算と同様に後々解説していきます。

経費・家事按分が可能。

給与所得では、不可能だった必要経費の計上が可能です。

通信費や家賃なども事業に関係する部分については「家事按分」といって、一部を経費にできます。

税金コントロールとは「経費が使えること」がメインとなるのですが、こちらについても後々、、、

以上の6つの点がお得だな!と感じました。

大まかに解説しましたので、詳細が気になる方は検索してみると税理士さんなどが分かりやすく解説しているサイトがありますので、そちらを参考にしてみてください!

⑤開業届を出すことのデメリット

ここまで様々な青色申告の良いところを解説してきました。

「そんなお得なんだったら開業届と青色申告にチャレンジしてみよう!」と思った方もいるかもしれません。

ですが、いくつか注意点があります。

失業保険が使えない

開業届を出す一番のデメリットは「失業給付を受けられなくなること」です。

開業届を提出した状態で本業の会社を辞めた場合、「再就職の意思はなく、新たに事業を始める」とみなされます。

失業給付の対象者が「就職意思・能力があるのに就職できない人」なので個人事業主になってしまったら、会社への再就職の意思はないと判断されても仕方ありませんね。

もし会社を辞めて「失業給付」をもらう予定がある場合は、開業届の提出はしない方が良いです。

「失業給付」をもらってしまうと不正受給となるため注意が必要です。

「開業届」を既に出してしまっていて、失業給付を受けたいと考える人は「廃業届」を提出しましょう。

配偶者の扶養から外れてしまう

主婦の方などで会社員である夫の扶養に入っており、税金の控除を受けている人も注意が必要です。

開業して、個人事業主となった場合には扶養から外れてしまう可能性があるため、加入している保険の規定を一度調べてみることをお勧めします。

毎年、確定申告が必要になる?

「確定申告が絶対必要となる」というデメリットが挙げられることがありますが

「開業届の提出」と「確定申告の要否」は関係ありません。

「確定申告が必要な人」に該当しない場合は不要です。

「副業として事業に取り組んでみたが、事業が上手くいかず利益が出なかった」という場合は「開業届」を提出していようと、確定申告は必要ありません。

万が一、税務署から「確定申告」について問い合わせがあった場合には「利益が出なかった」旨を説明したら、それで終わりのようです。

「面倒な確定申告や帳簿がデメリットになる」とも言われそうですが、 経済的自由を達成をするためには「確定申告」や「簿記」の知識は必須スキルだと言えますので、挑戦することは良い経験になると思います。

開業すると副業が会社にバレやすい?

こちらに関しては全く関係ないようです。

そもそも会社にバレる原因としては、住民税が他の会社員や例年より多く、経理担当の人に疑問に思われるからです。

住民税の納税方法を普通徴収にしておけば問題ありません。

また「特別徴収」にしてしまい、会社に副業分の住民税が請求されたとしても、バレる可能性は低いようです。

本業と同程度やそれ以上に副業で稼いでいるなら、住民税の請求額も明らかに多くなります。

ですが100万円にも満たない程度の副業収入ならば、納める住民税はその10%であり、まずバレません。

⑥青色申告って?勘違いしていたこと3選

これまで「青色申告」のメリット・デメリットについて解説してきました。

それぞれ比較しながら、自分が「開業届」を提出し、個人事業主として「青色申告」を利用すべきかどうか判断してみてください。

また「自由な道への第一歩だ!」と、ブログ1ヶ月目で暴挙に出た僕の「青色申告」に関する勘違いについても共有しておきます。

知識として吸収してもらえると幸いです。

経費を使うために青色申告をする

実際に僕が勘違いしていて「開業届」を提出してから知った知識ですが

副業を「雑所得」として申告する場合にも、必要経費を計上し、収入から差し引くことが可能です。

お恥ずかしながら「経費が使えるのは事業所得だけ、青色申告だけ」と思っていました。

給与所得者は税金取られ放題だから、経費を使って税金のコントロールができて、色々とお得な「青色申告」を利用したい!そのためにも「開業届」を出して「事業」として副業に取り組もう!

と真剣に考えていました。

今まで給与所得にしか関わってこなかったので、税金に対する知識が乏しかったのです。

「青色申告」じゃなく「確定申告書A」を利用して「雑所得」として申告する場合にも経費は使えます。

サラリーマンでも青色控除で税負担を減らせる

給与所得って税金引かれまくりで、給与明細見たときにビックリしませんか?

「青色申告なら65万円の控除が使えるし、必要経費の計上もできるし、給与所得の税負担も減らせそう」

そんな風に青色申告を捉えていました。

例えば「事業所得の収入が20万円で、青色控除65万円があればマイナス45万円だから、損益通算したら超お得じゃん!」って思っていました。ガチです。

そんなバカな勘違いをする人、僕以外にいないと思いますが、控除を使っても所得は赤字になりません。

収入から控除を差し引いてマイナスになるようなら所得は計算上ゼロになります。

青色申告特別控除は「事業所得」に対して利用できる控除です。

(不動産所得・山林所得にも使えます)

給与所得には使えませんので、ご注意ください。

ちなみに給与所得は、何もせずとも年末調整の際に「給与所得控除」が引かれています。

会社員って、税金の計算しなくて良いですし「楽」ですね。

青色申告で税負担が減らないなら、全然お得じゃないじゃん!

このような声も聞こえてきそうですが、次のように考えましょう。

会社員の給与所得を65万円増やしたら、税負担も増えます。

ですが副業で「事業所得」を得ている場合、65万円までは控除で打ち消せますよね?

給与所得だと掛かっていた税金分、副業で稼いだ方がお得になるんです。

それが経済的自由への第一歩です。

副業の赤字を翌年以降に繰り越せる

青色申告のメリットで挙げた「赤字繰越」についてです。

こちらは勘違いする人もいるかもしれません。(僕だけですかね?)

副業収入を「事業所得」として確定申告しておけば、しばらくは赤字を繰り越せるな。

副業が軌道に乗って収益が増えたときに、繰越控除を利用して税負担を減らすことができるのでは?

このように考えた訳です。

ですが、これも間違いだったのです。

「赤字繰越」は正確には「純損失の繰越しと繰戻し」という制度のことです。

国税庁のHPには

「損益通算を適応してもなお控除しきれない赤字は、翌年以後3年間にわたって繰り越し」ができる

と書いてあります。

つまり、他の所得(事業所得や給与所得)と合算をして、それでもまだ赤字となる場合には繰り越せるのです。

赤字繰越の前に、損益通算が必要となるんですね。

本業の給与所得がある場合、損益通算して赤字になる程の副業って、、、

「どんだけ経費がかかっているの!?」

そんな副業は意味ないですよね。

赤字繰越の制度、副業においてはメリットにはならなさそうです。

以上、青色申告に関する3つの勘違いを紹介しました。

「副業で赤字が出たときに、給与所得と損益通算をして税負担を減らせるのか」については要注意項目なので、次の章で解説していきます。

⑦副業収入は、雑所得?事業所得?

それでは最後に「副業収入は、雑所得なのか、事業所得なのか」について、判断基準となる考え方や複数の判例を例に挙げつつ、僕の考えを交えて解説していきたいと思います。

あくまで、僕の考えを述べています。これが正解とは限りませんのでご了承ください。

まずWebで「副業 雑所得 事業所得」と検索してみてください。

多くのサイトや税理士さんの回答で「副業は雑所得で申告しましょう」と説明してあると思います。

ここまで当記事を読んでくださった皆さんや、両学長のブログやYouTubeを見て「副業で事業所得にチャレンジしよう」と考えた人は

言っていることが違うじゃないか!

と思うかもしれません。

でも、安心してください。

副業収入を事業所得で申告しても問題ありません。

そう判断した理由について、結論から先に述べます。

「事業所得」の定義は曖昧であり、税務署もその判断は容易にはできません。

そのため税務署から「これは事業所得ではない」と指摘され、税務調査がくるケースは限りなくゼロに近いと考えられます。

このことから、副業を継続できており、収入が年間20万円を超え、安定した収益が見込めるならば「事業」と自分で判断して「事業所得」として申告しても問題ないと考えております。

「税務署に指摘されないから事業所得で申告しておく」ではなく、

会社員でありながらも、個人事業主として副業で収益を上げて「事業所得」を申告することは何も間違ったことではないと思うからです。

また、万が一にでも税務署から指摘されたら、修正申告をして不足分を納税すれば済む話です。

ただし、注意が必要なのが後に解説する「脱税に近い行為」についてです。

脱税行為を働くために「事業所得」として確定申告した場合は、税務調査どころか、裁判沙汰になると思いますのでご注意ください。

それでは詳細について解説していきます。

税務調査について

税務調査がくるケースはゼロに近いと書きましたが、その根拠としては次のように考えています。

両学長のYouTubeでも解説がありましたが、そもそも税務調査が行われる確率は0.3%程度と非常に少ないのです(300回に1回)。

つまり300年生きたとして、年に1回の確定申告をしていると、人生で1度だけ税務調査が行われるという確率。

もちろん300年も生きられません。

生きている間に税務調査が行われることって無いだろうなと思いませんか?

またリベシティの「税金相談室」においても、「副業 事業所得」に関する質問・相談をよく見かけるのですが、税理士さんの意見として「事業所得かどうか判断は難しいため、申告していても指摘されるのは稀なケース」とおっしゃっていました。

僕みたいに「事業所得」に関する知識がないまま、勢いでするのはオススメしませんが、

事業所得と認められるか分からず、指摘されるのが怖いからと「青色申告」のメリットを捨てるのは勿体ないです。

税務調査ってなに!?怖いものなの?!

と不安があるならば、大河内薫先生のこちらの動画を見てみてください。

税務調査について知っていれば、不安は無くなりますね。

事業として判断する基準

事業所得の定義を調べたことがある人ならば、何度も目にしたと思う以下の内容

事業所得の定義

- 営利生・有償性の有無

- 継続性・反復性の有無

- 自己の危険と計算における事業遂行性の有無

- その取引に費やした精神的・肉体的労力の程度

- 人的・物的設備の有無

- その取引の目的

- その者の職歴・社会的地位・生活状況

などの諸点を総合して、社会通念上事業といい得るか否かによって判断する。

実は法律で定義が決められている訳ではなく、過去に行われた裁判の判例から抜粋されているものです。

こちらの定義が示された「昭和56年最高裁判決」、これは弁護士の顧問料が給与所得か事業所得かを争った裁判でした。

顧問料は事業所得だけど、税金が高いし、給与所得で申告しておこう

こう考えた弁護士Xさんが、税務署から修正と追加納税を要求されて裁判を起こしたようです。

裁判の結果として、顧問料は給与所得とは認められず、事業所得と判断されたそうです。

税負担は辛いですが、国民の義務なので、不正に逃れようとしてはいけませんね。

この判決のなかで、上記の「事業所得」の定義が示されました。

判例の詳細を知りたい人はこちらから読めます。

この判決以降、「副業収入を事業所得として申告したが税務署から事業と認められず、納税額の修正を求められ、裁判となった事例」において、この定義が何度も引き合いに出されています。

この定義に当てはめて判断すると、「副業」って「事業」として認められにくいよね

このような判例があるから「副業収入は、事業所得ではなく、雑所得で申告しときましょう」とアドバイスするサイトや税理士さんが多いのではないかと思っております。

ですが、裁判まで至った判例を読んでいると、とある真実に気付きます。

この定義が実際に使われた判例をみると

副業が事業として認められず、修正と追加納税が必要となった事例は「脱税に近い行為」を行った事例ばかりなのです。

例を挙げますと、

自分の娯楽費用を経費にするために事業所得を使った「脱税に近い行為」だと思います。

その他の判例においても、経営者や代表取締役員、理事長、医者など高収入の給与所得者が、高い税負担から逃れ納税額を低くするために、赤字事業を立ち上げて損益通算をした、という節税とは名ばかりの脱税行為ばかりなんです。

また高所得者以外の判例もあります。

つまり、本業の給与所得や副業の収入を減らすため、生活費を経費として計上でき、控除も使える「事業所得」を利用したと判断されてもおかしくない事例でした。

不正な節税行為は裁かれます。

不正に「事業所得」を利用しない限りは、この定義をわざわざ当てはめて、細かく調査してまで、税務署が指摘してくるケースって、ほぼゼロなのでは?と思います。

不要な経費を計上しまくって赤字を作ったり、本業の給与所得を減らすために赤字事業を作ったり、そんな目的で副業に取り組んでいるのでしょうか?

違いますよね。

経済的自由を達成して、今より豊かな暮らしを得るために、個人事業主として副業を始めるのです。

法律に従ってきちんと所得を計算し、その上で青色申告の65万円の控除を利用するのは、脱税行為にはなりませんし、副業でも正々堂々「開業届」と「青色申告」をすれば良いと思います!

確定申告に向けての今後の展望

長々と書きましたが、ここまで読んでくださり、ありがとうございます。

最後に僕の現状と今年の確定申告をどうするのかについて触れておきます。

ブログ運営の結果報告

お察しの通りだと思いますが(汗)、

現時点での副業の収益は確定申告が必要となる20万円にも満たない額です。

それでは順に収益を載せていきます。

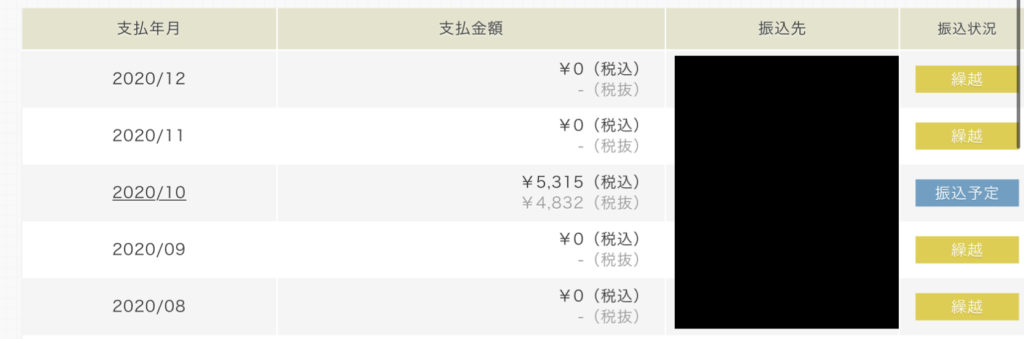

2020年7月17日「WEBサイト運営」として開業、3ヶ月目のブロガーの収益です。

Google AdSense

1500円程度の報酬ですね。

ブログを見てくださる方がいて、このように AdSense報酬が得られて嬉しい限りです。

バリューコマース

5000円の報酬!これは嬉しい!

楽天アフィリエイト

6480円どなたか購入してくださったのですね!

でも報酬は259円。

トホホ...

でも有難いことですね!

もしもアフィリエイト

これは、びっくり!

1万円超えてました!!

「freeeのサイト登録」と「モバイルwifiの契約」で発生した報酬です!

どちらもフォロワーさんが、僕のブログからリンク踏んでくれたようです。

フォロワーさんは大事な資産ですね!

ざっとこんな感じになっておりますが、副業収入は2万円にも達成しておりません。

ブログ1年は収益ゼロを覚悟していたので、2万円の報酬は泣くほど嬉しいのですが。

この程度の収益で、よく開業届なんて提出しましたね

税理士さんのこんな声が聞こえてきそうです。

しかも、忘れていけないのは経費の存在です。

必要経費として挙げられるのは「サーバー代」「ワードプレス利用料」「通信費」「iPad購入費用」の関連費ですが、余裕で赤字ですね。

「収益ー必要経費=所得」で所得ゼロになります。

どうやら、確定申告(所得税のみならず、住民税に関しても)は不要になりますね。

ここまで調べ上げましたが、副業を事業として申告するどころか、申告する所得すら無いという悲惨な結果です。

でも、今年はまだ3ヶ月弱ありますので、引き続き、積み上げていきたいと思います。

確定申告はどうする?

結論として

今年の副業収入の申告は所得ゼロで不要となりますが、ふるさと納税をしているため確定申告はする予定です。

青色申告書と簿記には一度触れてみたいので、とりあえず「青色申告書」を書いてみようとは思います。

ただこのままだと寄附金控除のみなので、提出するのは「確定申告書A」になるかと思います。

一度、時期が来たら税務署に匿名で相談してみようかな?と思っています。

「事業所得」として申告して経費分の赤字を、給与所得と損益通算すればいいじゃん!とも思いましたが、安定した収益が得られていない副業は「事業」とは言えないので、脱税行為のようで嫌だからやめておきます。

それだったら「廃業届」を提出したら?

このような意見もありそうですが、晴れて個人事業主になったのだから、自由な働き方に近づくためにも、今後もブログ運営を「事業」として取り組んでいくので、廃業はしない!と考えてます。

収益化に成功したら?

もし今後、収入が必要経費を上回り、所得がプラスになった場合

20万円以下なら、青色申告書を用いて、雑所得として申告します。

20万円以下なら事業所得としては認められないと考えているため、雑所得で申告します。

青色申告書を利用するのに、給与所得と雑所得のみで申請していいのか?とも思いましたが、書類様式が異なるだけで、課税上の弊害はないとのことです。(税理士さんに相談済み)

もし税務署から連絡があれば、

「事業としてブログ運営を始めたけれど、安定的な利益を上げられなかったため事業性は乏しいと判断し、雑所得として申告させていただきました。」と伝えようと考えてます。

今年、もしくは来年以降で20万円以上の収益化に成功したときには胸を張って事業所得として申請します。

個人事業主として、経済的自由への道を一歩ずつ進み出したいと思います!

最後に

長くなりましたが、開業届と青色申告申請をしたブログ初心者のリアルな感想を、学んだ知識とともに7つ紹介させていただきました。

可能な限り、国税庁のHPや法律と照らし合わせて、間違った知識を広めないようにはしましたが、税金に詳しくもないただの看護師のイチ意見&知識として、参考になれば幸いです。

もし、ここ間違っているよ!という訂正がありましたら、Twitterにて教えいただけると嬉しいです。

僕のように副業の収益化に成功していないのに、税金の勉強ばかりしていてはいけませんよ。

税金の勉強なら、こちらの本を読みましょう!

僕が自己投資として最初に購入した本はこちらでした。

何よりも一番に税金のこと考えていたみたいです。笑

みんなで経済的自由を達成する第一歩、税金をコントロールする術を身につけていけると良いですね!